A IQ Option kereskedésének alapjai: Spreadok, Swapok, Margin, Tőkeáttétel, Konverziók

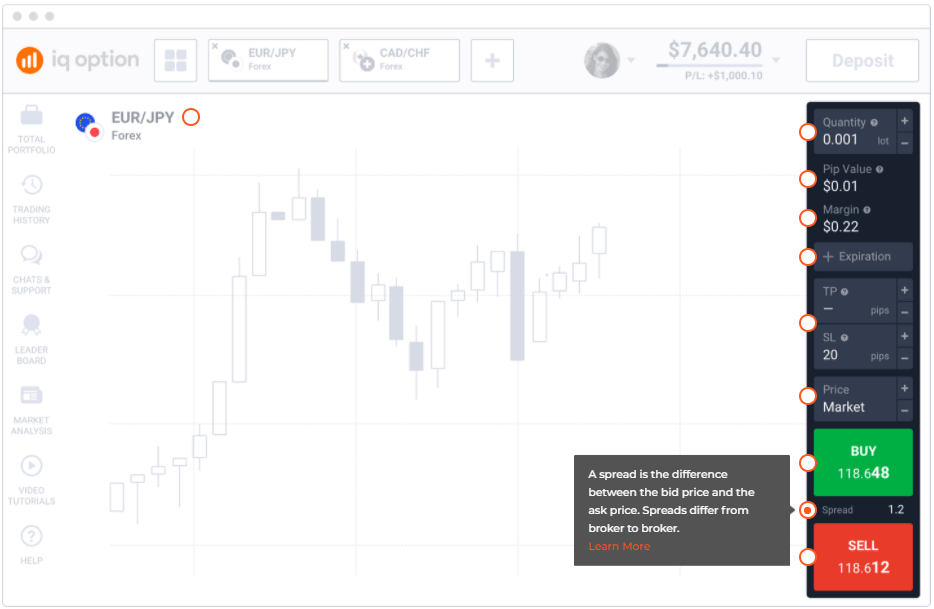

Spreads

A spread az ajánlati ár és az eladási ár közötti különbség. A felárak brókerenként eltérőek.

Az IQ Option platformon a spread költségének kiszámításához használja a következő képletet:

Az árrés költsége = tétel mérete × szerződés mérete × felára

Példa

EUR/USD Kérd.: 1.13462 Ajánlat: 1.13455 Spread

: 1.13462 – 1.13455 = 0.00007

Kereskedés mérete: 2 tétel

Szerződés nagysága: 100.000 egység az alapvalutából (=200.000 egységnyi alapvaluta (=200.000 egységnyi alapvaluta (=200.000 egység) × 100 000 = 14 USD

Swapok

A swap egy kamatdíj, amelyet a kereskedőnek kell fizetnie egy brókernek, ha egyik napról a másikra pozíciókat tart.

A csereügyletek a devizák kamatlábainak különbségéből és a bróker adminisztrációs díjából származnak. A forex kereskedésben kölcsönvesz egy devizát, hogy egy másikat vásároljon. A csereügylet attól függ, hogy a kölcsönzött devizához képest magasabb vagy alacsonyabb kamatú devizát vásárol. A csereügyletek lehetnek pozitívak és negatívak.

Ha olyan devizát vásárol, amelynek kamata magasabb, mint a felvett deviza, akkor pozitív swapot kap. Nézzük a következő példát.

Példa

Az amerikai kamatláb 1,75%.

Ausztrália kamata 0,75%.

Az adminisztrációs díj 0,25%.

Ha hosszú pozíciót nyit az USD/AUD páron, akkor 0,75%-os swap jóváírásra kerül a számláján, mivel a vásárolt deviza (USD) magasabb kamatlábú, mint a felvett deviza (AUD).

Ha egy rövid pozíciót nyit ugyanarra a devizapárra, akkor 1,25%-os swap összeg kerül levonásra a számlájáról, mivel az Ön által felvett deviza (USD) magasabb kamatlábú, mint a vásárolt deviza (AUD).

Árrés

A marzs a kereskedő által egy tőkeáttételes pozíció megnyitásához szükséges források összege. A margin lehetővé teszi, hogy tőkeáttétellel kereskedjen, ami lényegében egy brókertől kölcsönzött pénzeszközök felhasználását jelenti annak érdekében, hogy növelje ügyletei méretét.

Az IQ Option platformon az árrés kiszámításához használja a következő képletet:

Margin = tétel mérete × szerződés mérete / tőkeáttétel

Példa

Ön 0,001 lot (1000 egységet) kíván vásárolni az EUR/USD devizapárból 1:500 tőkeáttétellel. A kereskedési pozíció megnyitásához szükséges margin 0,2 EUR. Tekintse meg az alábbi részletes számításokat:

Devizapár: EUR/USD

Tételnagyság: 0,001 tétel

Tőkeáttétel: 1:500

A szerződés mérete: 100 000 egység az alapvalutából

Margó = 0,001 × 100 000 / 500 = 0,2 EUR

Felhívjuk figyelmét , hogy az átváltás lehetséges, ha számla pénzneme eltér az alappénznemtől.

Tőkeáttétel

A tőkeáttétel lehetővé teszi, hogy a birtokolt tőkénél nagyobb pozíciókkal kereskedjen. A tőkeáttétel maximalizálja a kifizetéseket, de maximalizálja a veszteségeket is.

Példa

Tegyük fel, hogy 1000 dollárt helyezett el a számláján, és 1:500 tőkeáttételt használ. Ebben az esetben a vásárlóereje 500-szorosára, 500 000 dollárra nő, ami azt jelenti, hogy 500 000 dollár értékben köthet kereskedést.

Felhívjuk figyelmét, hogy a tőkeáttétel a különböző eszközök esetében eltérő.

Konverziók

Egyes esetekben a pénznemek átváltási árfolyama érvényesülhet. Ez annak a ténynek köszönhető, hogy a kereskedés minden paramétere vagy az alapvalutában, vagy a jegyzés pénznemében van meghatározva. A szerződés mérete és árrés alapvalutában van meghatározva, míg a kifizetés mindig az ajánlati pénznemben történik. Ezért az árrés és a kifizetések kiszámításához devizaátváltási árfolyamok vonatkozhatnak. Ha fiókja pénzneme eltér a jegyzés pénznemétől, az átváltások érvényesek. Nézzük meg a következő példákat, hogy megértsük, mikor lehet szükség valutaátváltásra.1. példa: Alap pénznem = számla pénzneme

Tegyük fel, hogy fiókja pénzneme USD, és Ön az USD/JPY devizapárral kereskedik. Az árrés kiszámításakor az átváltás nem érvényesül, mivel az alap pénznem (USD) megegyezik a számla pénznemével (USD). A kifizetés kiszámításakor az átváltást kell alkalmazni: először JPY-ben, a jegyzés pénznemében, majd USD-re, a számla pénznemére konvertálják.

2. példa: Árjegyzés pénzneme = számla pénzneme

Tegyük fel, hogy a számla pénzneme USD, és Ön az EUR/USD devizapárral kereskedik. Az árrés kiszámításakor az átváltást kell alkalmazni, mivel az alappénznem (EUR) eltér a számla pénznemétől (USD). Az átváltás nem vonatkozik a kifizetések kiszámítására, mivel az ajánlat pénzneme (USD) megegyezik a számla pénznemével (USD).

3. példa: Nincs találat

Tegyük fel, hogy fiókja pénzneme GBP, és Ön AUD/CHF devizapárral kereskedik. Az árrés kiszámításakor átszámításra kerül sor, mivel a számla pénzneme (GBP) eltér az alappénznemtől (AUD). Az átváltás a kifizetések kiszámításakor is érvényesül: először CHF-ben, a jegyzés pénznemében, majd átváltja GBP-re, a számla pénznemére.

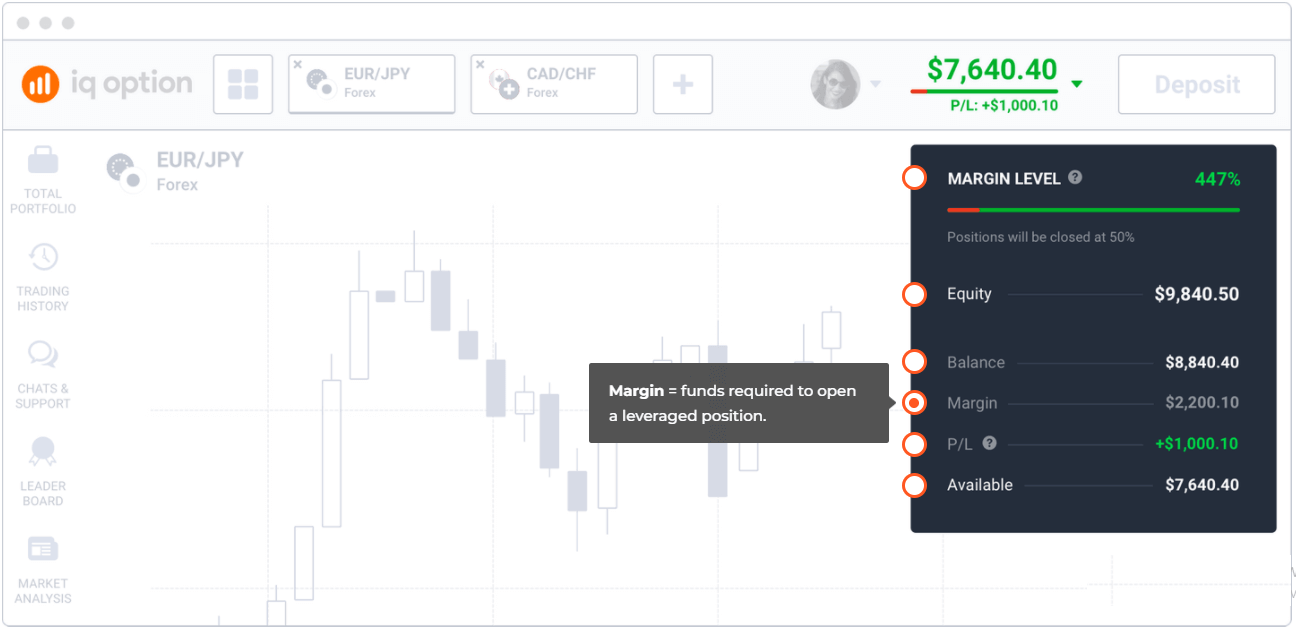

Margó szint

A marzsszint segít a fiók állapotának nyomon követésében: megmutatja, hogy minden jól megy-e vagy sem, és javasolja, hogy mikor zárja be a nem jövedelmező pozíciókat.

A fedezeti szint kiszámításához használja a következő képletet:

Minden a számla pénznemében van feltüntetve:Margin szint = saját tőke / fedezet × 100%

Margin call és Stop out

Margóhívás

Amikor egy kereskedő letéti szintje 100% alá esik, a bróker egy letéti felhívásnak nevezett eljárást kezdeményez. Határfelhívás esetén a kereskedőnek vagy több pénzt kell befizetnie a számlájára, vagy be kell zárnia a vesztes pozíciókat. Ha a fedezeti szint 50% alá süllyed, a vesztes pozíciókat a cég erőszakosan bezárja.Karbantartási tartalék

A fenntartási árrés az a minimális tőkeösszeg, amellyel a kereskedőnek a számláján kell lennie ahhoz, hogy egy tőkeáttételes pozíciót nyitva tarthasson.Állj le

A stop out olyan esemény, amely akkor következik be, amikor a kereskedő saját tőkéje nem elegendő a nyitott pozíciók fenntartásához, ezért a bróker erőszakosan bezárja azokat.general risk warning