Podstawy handlu w IQ Option: spready, swapy, depozyt zabezpieczający, dźwignia finansowa, konwersje

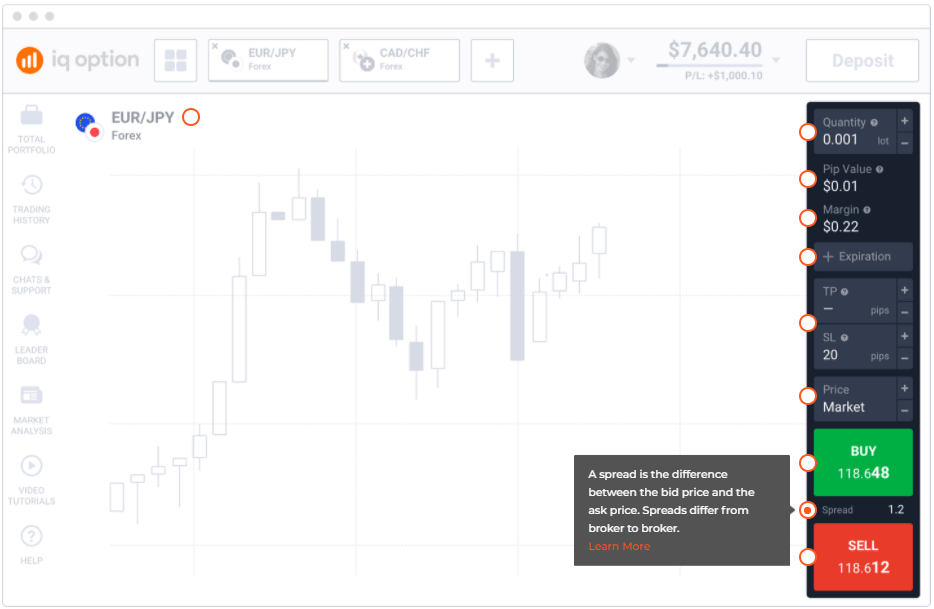

spready

Spread to różnica między ceną kupna a ceną sprzedaży. Spready różnią się w zależności od brokera.

Aby obliczyć koszt spreadu na platformie IQ Option, użyj następującego wzoru:

Koszt spreadu = Wielkość lota × Wielkość kontraktu × Spread

Przykład

EUR/USD Ask: 1,13462 Bid: 1,13455

Spread: 1,13462 – 1,13455 = 0,00007 Wielkość transakcji:

2 loty Wielkość

kontraktu: 100 000 jednostek waluty bazowej (= 200 000 EUR)

EUR/USD koszt spreadu = (1,13462 – 1,13455) × 2 × 100 000 = 14 USD

Zamiany

Swap to opłata odsetkowa, którą inwestor musi zapłacić brokerowi za utrzymywanie pozycji przez noc.

Swapy powstają z różnicy w oprocentowaniu walut powiększonej o opłatę administracyjną brokera. W handlu forex pożyczasz jedną walutę, aby kupić inną. Swap zależy od tego, czy kupujesz walutę o wyższym, czy niższym oprocentowaniu w porównaniu do waluty, którą pożyczasz. Swapy mogą być dodatnie i ujemne.

Jeśli kupisz walutę o wyższym oprocentowaniu niż pożyczona, otrzymasz pozytywny swap. Spójrzmy na następujący przykład.

Przykład

Amerykańska stopa procentowa wynosi 1,75%.

Stopa procentowa w Australii wynosi 0,75%.

Opłata administracyjna wynosi 0,25%.

Jeśli otworzysz długą pozycję na parze USD/AUD, na Twoje konto wpłynie swap w wysokości 0,75%, ponieważ waluta, którą kupujesz (USD) ma wyższe oprocentowanie niż waluta, którą pożyczasz (AUD).

Jeśli otworzysz krótką pozycję na tej samej parze walutowej, z Twojego konta zostanie pobrany swap w wysokości 1,25%, ponieważ waluta, którą pożyczasz (USD) ma wyższe oprocentowanie niż waluta, którą kupujesz (AUD).

Margines

Depozyt zabezpieczający to kwota środków inwestora wymagana do otwarcia pozycji lewarowanej. Depozyt zabezpieczający umożliwia handel z dźwignią finansową, która zasadniczo polega na wykorzystaniu środków pożyczonych od brokera w celu zwiększenia wielkości transakcji.

Aby obliczyć marżę na platformie IQ Option, użyj następującego wzoru:

Depozyt zabezpieczający = Wielkość lota × Wielkość kontraktu / Dźwignia finansowa

Przykład

Zamierzasz kupić 0,001 lota (1000 jednostek) pary walutowej EUR/USD z dźwignią 1:500. Depozyt zabezpieczający wymagany do otwarcia tej pozycji handlowej wynosi 0,2 EUR. Sprawdź szczegółowe obliczenia poniżej:

Para walutowa: EUR/USD

Wielkość lota: 0,001 lota

Dźwignia finansowa: 1:500

Wielkość kontraktu: 100 000 jednostek waluty bazowej

Depozyt zabezpieczający = 0,001 × 100 000 / 500 = 0,2 EUR

Pamiętaj , że konwersja może obowiązywać, jeśli Twój waluta rachunku różni się od waluty bazowej.

Wpływ

Dźwignia umożliwia handel pozycjami większymi niż kwota posiadanego kapitału. Dźwignia maksymalizuje wypłaty, ale maksymalizuje również straty.

Przykład

Załóżmy, że zdeponowałeś 1000 $ na swoim koncie i korzystasz z dźwigni finansowej 1:500. W takim przypadku Twoja siła nabywcza wzrośnie 500 razy, do 500 000 USD, co oznacza, że możesz złożyć transakcję o wartości 500 000 USD.

Należy pamiętać, że dźwignia finansowa jest różna dla różnych aktywów.

Konwersje

W niektórych przypadkach mogą obowiązywać kursy wymiany walut. Dzieje się tak ze względu na fakt, że każdy parametr transakcji jest denominowany w walucie bazowej lub w walucie kwotowanej. Wielkość kontraktu i marża są denominowane w walucie bazowej, podczas gdy wypłata jest zawsze obliczana w walucie kwotowanej. W związku z tym do obliczania depozytu zabezpieczającego i wypłat mogą obowiązywać kursy wymiany walut. Jeśli waluta Twojego konta różni się od waluty kwotowanej, zostaną zastosowane przeliczenia. Przyjrzyjmy się poniższym przykładom, aby zrozumieć, kiedy może być wymagane przeliczenie waluty.Przykład 1: Waluta podstawowa = waluta konta

Załóżmy, że walutą twojego konta jest USD i handlujesz parą walutową USD/JPY. Przeliczenie nie będzie miało zastosowania przy obliczaniu depozytu zabezpieczającego, ponieważ waluta bazowa (USD) jest taka sama jak waluta konta (USD). Podczas obliczania wypłaty zostanie zastosowane przeliczenie: najpierw zostanie obliczone w JPY, w walucie kwotowanej, a następnie przeliczone na USD, walutę konta.

Przykład 2: Waluta kwotowana = waluta konta

Załóżmy, że walutą Twojego konta jest USD i handlujesz parą walutową EUR/USD. Przy obliczaniu depozytu zabezpieczającego obowiązuje przeliczenie, ponieważ waluta bazowa (EUR) różni się od waluty konta (USD). Przeliczanie nie będzie stosowane przy obliczaniu wypłat, ponieważ waluta kwotowana (USD) jest taka sama jak waluta konta (USD).

Przykład 3: Brak dopasowań

Załóżmy, że walutą twojego konta jest GBP i handlujesz parą walutową AUD/CHF. Przy obliczaniu marży obowiązuje przeliczenie, ponieważ waluta konta (GBP) różni się od waluty bazowej (AUD). Przeliczanie będzie również obowiązywać przy obliczaniu wypłat: najpierw zostanie obliczone w CHF, walucie kwotowanej, a następnie przeliczone na GBP, walutę konta.

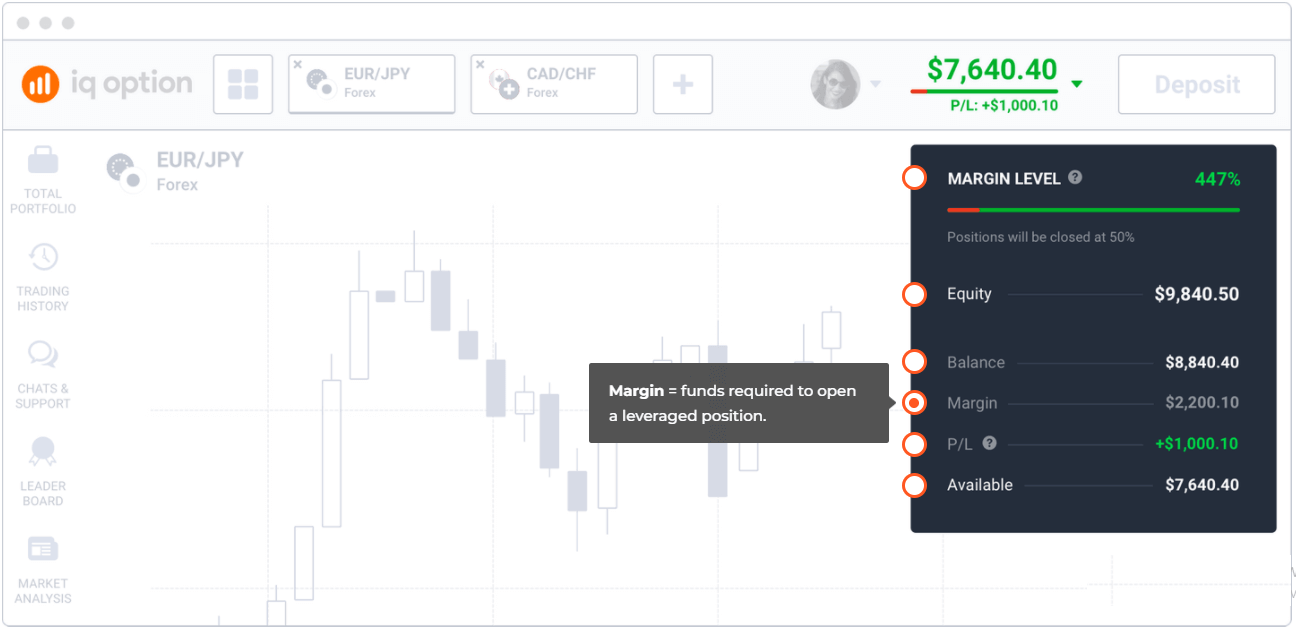

Poziom marży

Poziom depozytu zabezpieczającego pomaga monitorować stan konta: pokazuje, czy wszystko idzie dobrze, czy nie i sugeruje, kiedy należy zamknąć nierentowne pozycje.

Aby obliczyć poziom depozytu zabezpieczającego, użyj następującego wzoru:

Wszystko jest podane w walucie konta:Poziom depozytu zabezpieczającego = kapitał własny / depozyt zabezpieczający × 100%

Margin call i stop out

Wezwanie do uzupełnienia depozytu zabezpieczającego

Kiedy poziom depozytu zabezpieczającego tradera spadnie poniżej 100%, broker inicjuje procedurę zwaną wezwaniem do uzupełnienia depozytu zabezpieczającego. W przypadku wezwania do uzupełnienia depozytu zabezpieczającego trader jest zobowiązany do wpłaty większej ilości pieniędzy na swoje konto lub zamknięcia przegranych pozycji. Jeśli poziom marży spadnie poniżej 50%, tracące pozycje zostaną przymusowo zamknięte przez firmę.Marża utrzymania

Depozyt zabezpieczający to minimalna kwota kapitału, którą inwestor musi posiadać na swoim koncie, aby utrzymać otwartą pozycję lewarowaną.Przestań

Stop out to zdarzenie, które ma miejsce, gdy kapitał handlowca nie jest wystarczający do utrzymania otwartych pozycji, w związku z czym zostają one przymusowo zamknięte przez brokera.general risk warning